兄弟で相続した実家、評価額の計算で悩んでいませんか?

「父が亡くなって半年。相続税の申告期限まで、あと4ヶ月しかない…」

兄弟3人で実家を相続したあなたは、今こんな悩みを抱えていませんか?

「相続不動産の評価額って、どうやって計算するの?」

「路線価?倍率方式?専門用語ばかりでよくわからない…」

「自分で計算できるのかな?それとも税理士に頼むべき?」

「税理士費用って高そうだけど、本当に必要なの?」

実は、相続不動産の評価額計算は、思っている以上に複雑です。

「路線価×土地面積」という基本計算だけなら簡単そうに見えますが、実際には不整形地補正、無道路地補正、傾斜地補正など、様々な補正が必要になります。

さらに、小規模宅地等の特例を使えば評価額を最大80%も減額できますが、適用要件が複雑で「使えると思ったら使えなかった」「使えたのに使わなかった」というミスが多発しているのです。

特に、兄弟で共同相続する場合は要注意。

評価額の計算ミスが原因で、兄弟間でもめてしまい、遺産分割協議が2年間も進まなかった…というケースも少なくありません。

でも、安心してください。

この記事では、相続専門の税理士が、

✅ 相続不動産の評価額、3つの計算方法を図解でわかりやすく解説

✅ 「自分でできるケース」と「税理士に頼むべきケース」の判断チェックリスト

✅ 税理士費用の相場と費用対効果を徹底解説

をお伝えします。

几帳面で計画的なあなたなら、「まずは自分で情報を集めてから判断したい」と思っているはず。

この記事を読めば、

- 評価額の基礎知識が身につき、兄弟への説明材料が手に入る

- 「税理士に頼むべきか」を客観的に判断できる

- 申告期限に間に合わせるための具体的なアクションがわかる

ようになります。

「兄弟でもめたくない」

「期限内にちゃんと処理したい」

「損をしたくない」

そんなあなたの不安を、この記事が解消します。

ぜひ最後までお読みください!

もくじ

相続不動産の評価額、3つの計算方法を図解で解説

相続税を計算する際、不動産の評価額を正確に算出することが最初のステップです。ここでは、土地と建物それぞれの評価方法を、できるだけわかりやすく解説します。

土地の評価方法は2種類ある

土地の評価方法は、その土地がどこにあるかによって異なります。

路線価方式(市街地の土地)

市街地にある土地は、「路線価方式」で評価します。

路線価とは、国税庁が毎年7月に公表する、道路に面した土地1㎡あたりの価格のことです。基本的な計算式は以下の通りです。

土地の評価額 = 路線価 × 土地面積

例えば、路線価が20万円/㎡、土地面積が150㎡の場合:20万円 × 150㎡ = 3,000万円

となり、3,000万円が相続税の計算に使われます。

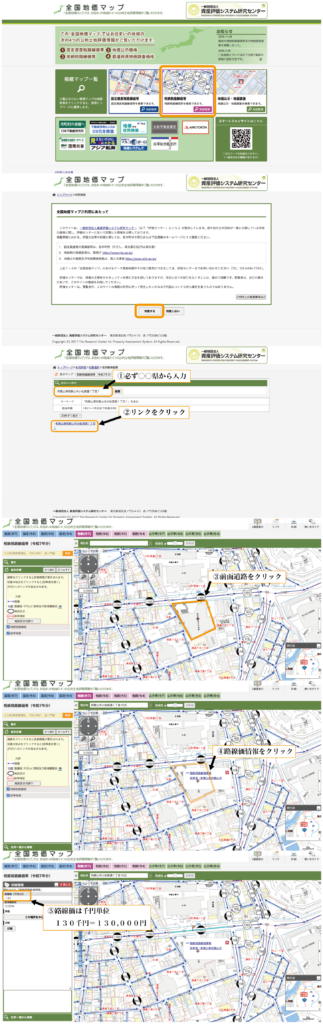

路線価は、国税庁の「路線価図・評価倍率表」もしくは、「全国地価マップ」で確認できます。

地図上に「200D」のような数字とアルファベットが記載されており、数字部分が路線価(千円単位)を表しています。

倍率方式(郊外・農村部の土地)

郊外や農村部など、路線価が設定されていない地域の土地は、「倍率方式」で評価します。

土地の評価額 = 固定資産税評価額 × 倍率

倍率は、路線価図と同じく国税庁の「路線価図・評価倍率表」もしくは、「全国地価マップ」で確認できます。地域ごとに「1.1倍」「1.2倍」などと定められています。

例えば、固定資産税評価額が1,500万円、倍率が1.1倍の場合:

1,500万円 × 1.1 = 1,650万円

となり、1,650万円が相続税の計算に使われます。

建物の評価方法はシンプル

建物の評価額は、土地に比べるとシンプルです。

建物の評価額 = 固定資産税評価額 × 1.0

つまり、固定資産税評価額がそのまま相続税評価額になります。

例えば、固定資産税評価額が800万円の建物なら、相続税評価額も800万円です。

評価額と売却価格は違う

ここで重要なのは、相続税評価額と実際の売却価格は異なるということです。

一般的に、相続税評価額は実勢価格(市場で売買される価格)の70〜80%程度になります。

例えば、相続税評価額が3,000万円の土地でも、実際に売却すると3,500〜4,000万円になることもあれば、逆に2,500万円にしかならないこともあります。

特に地方都市郊外の築古物件の場合、評価額より売却価格が低くなるケースが多いため、「評価額が高いから高く売れる」と期待しすぎないよう注意が必要です。

相続した不動産の売却を検討されている方は、トラブル回避!相続した家の売却前に知りたい情報を徹底解説で詳しく解説していますので、あわせてご確認ください。

でも、実際は補正率や特例があって複雑…

「路線価×土地面積」という基本計算を見て、「意外と簡単そう」と思われたかもしれません。

しかし、実際にはここからが本番です。

土地の形や条件による補正が必要

実際の土地評価では、以下のような「補正」を考慮する必要があります。

不整形地補正

土地の形が正方形や長方形でない場合、使い勝手が悪いため評価額を減額します。L字型、三角形、台形などの土地が該当します。

補正率は土地の形状によって異なり、最大で40%程度減額されることもあります。

無道路地補正

道路に面していない土地(袋地)は、評価額が大幅に減額されます。補正率は40%程度になることもあります。

傾斜地補正

急な傾斜地や崖地は、建物を建てにくいため評価額が減額されます。傾斜の角度によって補正率が変わります。

間口狭小補正・奥行長大補正

道路に面している部分(間口)が狭い土地や、奥行きが極端に長い土地も減額対象です。

これらの補正を正確に適用するには、専門的な知識と経験が必要です。「この土地はどの補正が適用できるのか」「補正率は何%なのか」を判断するのは、素人には非常に難しいのが現実です。

小規模宅地等の特例は強力だが複雑

相続税評価で最も重要なのが、小規模宅地等の特例です。

この特例を使えば、自宅の土地の評価額を最大80%減額できます。

例えば、評価額3,000万円の土地が、特例適用後は600万円になるのです。

特例の適用要件

しかし、この特例には細かい適用要件があります。

居住用宅地(自宅)の場合:

- 配偶者が相続する場合:無条件で適用可能

- 同居していた親族が相続する場合:相続後も住み続けることが条件

- 別居していた親族が相続する場合:「家なき子特例」の要件を満たす必要がある

事業用宅地の場合:

- 相続後も事業を継続することが条件

貸付用宅地の場合:

- 相続後も貸付を継続することが条件

- 減額率は50%(居住用の80%より低い)

よくある失敗例

「使えると思ったら使えなかった」

→ 同居の定義を誤解していた、家なき子特例の要件を満たしていなかった

「使えたのに使わなかった」

→ 特例の存在を知らなかった、適用要件を正しく理解していなかった

このような失敗により、数百万円単位で相続税を多く払ってしまうケースが後を絶ちません。

兄弟共同相続の場合はさらに複雑

兄弟3人で共同相続する場合、以下のような問題が発生します。

評価方法で意見が対立

「この土地は不整形地補正が適用できるはず」

「いや、それほど形は悪くないから補正は不要だ」

このような意見の対立が起こりやすくなります。

小規模宅地等の特例を誰が使うか

特例は相続人全員で合意した上で、特定の相続人が適用を受けます。

「長男が実家に住むから、長男が特例を使うべきだ」

「でも、長男だけ得をするのは不公平では?」

このような議論が長引き、遺産分割協議が進まないケースも多いのです。

実際、評価額の計算方法や特例の適用をめぐって兄弟間で意見が分かれ、遺産分割協議が2年以上も進まなかった事例もあります。

自分でできる?税理士に頼むべき?判断チェックリスト

ここまで読んで、「やっぱり複雑だな…」と感じられたのではないでしょうか。

では、あなたのケースは「自分でできる」のか、それとも「税理士に頼むべき」なのか。

以下のチェックリストで確認してみましょう。

判断チェックリスト

以下の項目で、3つ以上当てはまる場合は、税理士に相談することをおすすめします。

- ☑ 相続財産の総額が基礎控除(3,000万円+600万円×相続人数)を超える

- ☑ 不動産が複数ある、または評価が複雑(市街地と郊外にまたがるなど)

- ☑ 兄弟など複数の相続人がいる

- ☑ 小規模宅地等の特例を使いたい

- ☑ 申告期限まで時間がない(残り6ヶ月以内)

- ☑ 相続税の知識がほとんどない

- ☑ 兄弟間で意見が分かれている

- ☑ 「申告ミスで追徴課税されたくない」と強く思う

診断結果の見方

0〜2個:自分でできる可能性あり

相続財産がシンプルで、基礎控除内に収まる場合は、自分で申告できる可能性があります。ただし、計算ミスには十分注意してください。

3〜5個:税理士に相談することをおすすめ

複雑性が高く、専門家のサポートがあった方が安心です。まずは無料相談で、自分のケースを確認してみましょう。

6個以上:税理士に依頼すべき

自分で申告するリスクが高すぎます。申告ミスによる追徴課税や、兄弟間トラブルを避けるため、税理士に依頼することを強くおすすめします。

具体例:田中さんのケース

例えば、以下のような状況の田中裕子さん(48歳・会社員)の場合を見てみましょう。

状況:

- 兄弟3人で実家を共同相続

- 相続財産:土地・建物・預貯金で約5,000万円

- 申告期限まであと4ヶ月

- 小規模宅地等の特例を使いたい

- 兄弟間で意見が分かれている

チェックリスト結果:

✅ 相続財産の総額が基礎控除を超える(基礎控除4,800万円 < 5,000万円)

✅ 兄弟3人で共同相続

✅ 小規模宅地等の特例を使いたい

✅ 申告期限まであと4ヶ月

✅ 兄弟間で意見が分かれている

→ 5個該当、税理士に相談すべきケース

このように、兄弟共同相続で財産が基礎控除を超える場合、税理士のサポートを受けることで、円満に相続を完了できる可能性が高まります。

税理士費用は高い?相場と費用対効果を徹底解説

「税理士に頼むべきなのはわかったけど、費用が心配…」

そう思われる方も多いでしょう。ここでは、税理士費用の相場と、実際に何をしてくれるのかを詳しく解説します。

税理士費用の相場

相続税申告の税理士費用は、相続財産の総額によって変わります。

相続財産5,000万円未満:30〜40万円

相続財産5,000万円〜1億円:40〜60万円

相続財産1億円以上:60万円〜

例えば、相続財産5,000万円のケースでは、税理士費用は35〜40万円程度が相場です。

「高い!」と思われるかもしれませんが、費用対効果を考えると、決して高くはありません。

税理士は何をしてくれるのか

税理士費用に含まれるサービス内容は、以下の通りです。

1. 相続財産の評価額算定

土地・建物・預貯金・株式など、すべての相続財産の評価額を正確に算定します。

土地の補正率の適用、小規模宅地等の特例の適用可否判断など、専門的な知識が必要な部分をすべて対応してくれます。

2. 節税対策の提案

小規模宅地等の特例をはじめ、使える特例や控除を最大限活用し、相続税を最小限に抑える方法を提案してくれます。

3. 相続税申告書の作成

複雑な相続税申告書を、ミスなく正確に作成してくれます。

4. 税務署への提出・対応

申告書の提出から、万が一税務調査が入った場合の対応まで、すべてサポートしてくれます。

5. 兄弟間の調整サポート

遺産分割協議書の作成支援や、兄弟間で公平に分割するための客観的なアドバイスをしてくれます。

これは特に重要なポイントです。第三者である税理士が入ることで、「専門家がこう言っているから」という説得材料ができ、兄弟間の合意形成がスムーズになります。

費用対効果を数字で見る

税理士費用40万円は、一見高額に見えますが、実際の費用対効果を計算してみましょう。

節税効果

小規模宅地等の特例を適用することで、評価額を1,000万円減額できたとします。

相続税率を15%とすると、節税額は:

1,000万円 × 15% = 150万円

税理士費用40万円を差し引いても、110万円の節約になります。

申告ミスのリスク回避

自分で申告して評価額を間違えた場合、以下のペナルティが発生します。

過少申告加算税:10〜15%

延滞税:年7.3〜14.6%

例えば、評価額を500万円過少申告してしまい、後から指摘された場合:

本来の相続税:500万円 × 15% = 75万円

過少申告加算税:75万円 × 10% = 7.5万円

延滞税(1年後):75万円 × 7.3% = 5.5万円

合計:88万円の追加負担

税理士に頼んでいれば、このようなリスクを回避できます。

時間と労力の節約

相続税申告を自分で行うと、100時間以上かかることも珍しくありません。

時給換算で2,000円としても、20万円相当の労力です。

さらに、「これで合っているのか」という不安を抱えながら作業するストレスは、金額では測れません。

兄弟間トラブル回避

評価額の計算方法で兄弟間の意見が対立し、遺産分割協議が2年間進まなかった…というケースもあります。

その間の精神的ストレス、関係悪化のリスクを考えると、税理士費用は「安心を買う投資」と言えます。

試算例:相続財産5,000万円のケース

税理士費用:40万円

得られる効果:

- 小規模宅地等の特例で150万円の節税

- 申告ミスのリスク回避(潜在的に88万円の損失回避)

- 100時間以上の時間節約(20万円相当)

- 兄弟間トラブル回避(プライスレス)

実質的な節約額:40万円を差し引いても110万円以上

このように、費用対効果を総合的に考えると、税理士費用は決して高くないことがわかります。

相続した不動産の売却にかかる税金についても気になる方は、計算例あり!相続した不動産の売却にかかる税金を徹底解説!で詳しく解説していますので、あわせてご確認ください。

自分で申告して失敗した事例5選

ここでは、実際に自分で相続税申告を行い、失敗してしまった事例をご紹介します。

事例1:小規模宅地等の特例を使い忘れ

状況:

相続財産4,500万円、自宅の土地評価額2,500万円

失敗内容:

小規模宅地等の特例の存在を知らず、特例を適用せずに申告してしまった。

結果:

特例を使えば土地評価額が500万円(80%減額)になり、相続税は約50万円で済んだはずが、実際には約250万円を納税。200万円の損失。

教訓:

特例の存在を知らないことが最大のリスク。税理士に相談していれば、確実に特例を適用できた。

事例2:土地の評価額を間違えた

状況:

不整形地の土地を相続

失敗内容:

不整形地補正を適用せず、路線価×土地面積で単純計算してしまった。

結果:

評価額を過少申告したとして税務調査が入り、過少申告加算税50万円、延滞税15万円、合計65万円の追加負担。

教訓:

補正率の適用は専門的な判断が必要。自己判断は危険。

事例3:兄弟間でもめた

状況:

兄弟3人で実家を共同相続

失敗内容:

長男が自分で評価額を計算したが、次男・三男が「計算方法が間違っている」と主張。意見が対立し、遺産分割協議が進まなくなった。

結果:

協議が2年間停滞。その間、固定資産税や維持管理費がかさみ、兄弟関係も悪化。最終的に弁護士を入れて調停に。

教訓:

第三者(税理士)が客観的なデータを示すことで、兄弟間の合意形成がスムーズになる。

事例4:申告期限に間に合わなかった

状況:

相続発生から8ヶ月経過、残り2ヶ月で自分で申告しようとした

失敗内容:

必要書類の収集、評価額の計算、申告書の作成に予想以上に時間がかかり、期限に間に合わなかった。

結果:

無申告加算税(15〜20%)、延滞税が発生。本来100万円で済んだ相続税が、120万円以上に。

教訓:

「まだ時間がある」と思っていても、実際には準備に時間がかかる。早めに税理士に相談すべき。

事例5:税務調査で指摘された

状況:

自己流で評価額を計算し、申告

失敗内容:

建物の評価方法を間違え、過少申告となった。

結果:

税務調査が入り、追徴課税100万円。さらに、調査対応のストレスで体調を崩した。

教訓:

税務調査のリスクを考えると、最初から税理士に依頼した方が安心。

税理士に頼んで円満解決した事例

一方で、税理士に依頼して円満に相続を完了できた事例もご紹介します。

事例1:兄弟3人で相続、公平に分割

田中裕子さん(48歳・会社員)のケース

状況:

- 兄弟3人で実家を共同相続

- 相続財産:土地・建物・預貯金で約5,000万円

- 申告期限まであと4ヶ月

- 兄弟間で意見が分かれていた

税理士に相談した結果:

税理士が土地の評価額を正確に算定し、小規模宅地等の特例を適用。評価額を1,000万円減額できた。

さらに、税理士が公平な分割案を提示したことで、兄弟全員が納得。遺産分割協議が1ヶ月でまとまった。

効果:

- 小規模宅地等の特例で150万円の節税

- 税理士費用35万円を差し引いても、115万円の節約

- 兄弟間トラブルを回避し、円満に相続完了

田中さんの声:

「税理士に頼んで本当に良かった。自分で計算しようとしたら、補正率や特例の適用要件が複雑すぎて無理でした。兄弟にも客観的なデータで説明できたので、もめずに済みました。期限内に申告できて安心しています」

事例2:申告期限ギリギリでも間に合った

佐藤健太さん(42歳・自営業)のケース

状況:

- 申告期限まであと2ヶ月で税理士に相談

- 相続財産の整理がまったく進んでいなかった

税理士に相談した結果:

税理士が迅速に対応し、必要書類のリストを提示。書類が揃い次第、すぐに評価額を算定し、申告書を作成。期限の1週間前に無事申告完了。

佐藤さんの声:

「自分でやっていたら絶対に間に合わなかった。税理士に頼んで本当に助かりました。費用以上の価値がありました」

税理士相談に関するよくある質問

税理士への相談を検討する際、多くの方が同じような疑問を持たれます。ここでは、よくある質問にお答えします。

Q1:無料相談では何を聞けばいいですか?

A:以下の点を確認しましょう

- 相続税がかかるかどうか(基礎控除を超えるか)

- 税理士費用の見積もり

- 小規模宅地等の特例が使えるか

- 申告までのスケジュール

- 兄弟間の調整もサポートしてくれるか

- 必要な書類は何か

無料相談の段階では、詳細な計算まではできませんが、「税理士に頼むべきか」の判断材料は十分に得られます。

Q2:税理士はどうやって選べばいいですか?

A:以下の基準で選びましょう

相続税に強い実績

年間○件以上の相続税申告実績があるか確認しましょう。相続税は専門性が高いため、実績のある税理士を選ぶことが重要です。

地元の事情に詳しい

地方都市郊外の不動産評価には、地域特有の事情を理解していることが重要です。

説明がわかりやすい

専門用語を使わず、図や例で説明してくれる税理士を選びましょう。

費用が明確

見積もりの段階で、費用の内訳を明確に示してくれるか確認しましょう。

兄弟間の調整もサポートしてくれる

遺産分割協議書の作成支援など、兄弟間の調整もサポートしてくれる税理士が理想的です。

不動産の売却を検討する際の業者選びについては、間違うと大損!?不動産を売却する時の業者の正しい選び方で詳しく解説していますので、参考にしてください。

Q3:税理士に頼んだら、自分は何もしなくていいですか?

A:以下の準備は必要です

- 固定資産税評価額の通知書

- 登記簿謄本

- 預貯金の残高証明書

- その他の相続財産の資料(株式、生命保険など)

ただし、税理士が「何を準備すればいいか」リストを提示してくれるので、指示に従えば大丈夫です。

書類の取得方法がわからない場合も、税理士がサポートしてくれます。

Q4:兄弟が遠方に住んでいても大丈夫ですか?

A:オンライン相談・郵送対応が可能です

最近は、オンライン相談に対応している税理士も増えています。

遺産分割協議書への署名・押印も、郵送でやり取りできます。

兄弟全員が一堂に会する必要はありませんので、遠方に住んでいても問題ありません。

Q5:税理士費用を兄弟で分担できますか?

A:可能です

税理士費用は、以下のいずれかの方法で支払うのが一般的です。

相続財産から支払う

遺産分割前に、相続財産から税理士費用を支払う方法。最もスムーズです。

兄弟で均等に分担

兄弟3人なら、それぞれ1/3ずつ負担する方法。

相続割合に応じて分担

相続する財産の割合に応じて、税理士費用も分担する方法。

どの方法が適切かは、税理士がアドバイスしてくれます。

相続に関する相談先の探し方については、もう迷わない!不動産の売却を考える時の相談先の探し方で詳しく解説していますので、あわせてご確認ください。

申告期限まであと○ヶ月。今すぐ無料相談を

相続税の申告期限は、相続発生から10ヶ月以内です。

「まだ時間がある」と思っていても、実際には書類の準備や兄弟間の調整で、あっという間に期限が迫ってきます。

特に、兄弟で共同相続する場合、意見が分かれて遺産分割協議が長引くことも多いため、今動かないと、間に合わないかもしれません。

無料相談で確認すべきこと

まずは無料相談で、以下を確認しましょう。

✅ 相続税がかかるかどうか

✅ 税理士費用の見積もり

✅ 申告までのスケジュール

相談したからといって、必ず契約する必要はありません。「話を聞いてから決めたい」という方も大歓迎です。

安心材料

- 相談は完全無料、契約の義務はありません

- 24時間以内に専門家から連絡します

- 地元の相続専門税理士をご紹介

- 兄弟間の調整もサポートします

税理士費用は「安心を買う投資」

税理士費用30〜40万円は、一見高額に見えますが、

- 申告ミスのリスク回避

- 兄弟間トラブル回避

- 100時間以上の時間節約

- 小規模宅地等の特例で数百万円の節税

を考えると、費用対効果は十分です。

「兄弟でもめたくない」

「期限内にちゃんと処理したい」

「損をしたくない」

そんなあなたの不安を、税理士が解消します。

申告期限まで時間がありません。今すぐ無料相談を申し込みましょう。

築年数が経過した実家の売却を検討されている方は、古い家こそ売れる!?上手に古い家を売る方法|完全ガイドも参考にしてください。

🔻不動産売却ルート 公式LINE

・不動産を相続したら何をすべきか知りたい!

・売却で失敗したくない!

・相続はまだ先だけど少しずつ知識をつけたい!

という方に私達がまずオススメしているのが「不動産売却ルートの公式LINE」です。

▼公式LINEでできること

✅ 公式LINE登録者限定!無料相談

✅ 相続セミナーの限定配信をお知らせ

✅ お問い合わせが手軽で簡単に

▼友だち追加はこちら

相続不動産のお悩み解決で、豊かな地域社会を

“いま、日本全国で相続不動産が増え続けています”

「放置された空き家・空きアパート・空き地」

放置された不動産は、防犯面での不安、景観の悪化、地域の資産価値低下など、様々な問題を引き起こします。しかし、適切に活用されれば、新しい住民を迎え入れたり、地域の活性化につながったりと、プラスの効果を生み出すことも可能です。

「地域全体を考えた売却」

私たちは単に不動産を売るだけでなく、その後の活用方法も含めて地域全体のことを考えています。古民家の価値を活かした観光資源化、若い世代向けの住宅としての再生、地域コミュニティの拠点としての活用など、様々な可能性を探っています。

「空き家問題解決で和歌山を元気に!」

一軒一軒の空き家問題を解決することで、和歌山がより住みやすく、魅力的な地域になることを願っています。

今、あなたの悩みのタネになっている不動産も、きっと新しい価値を生み出すことができます。一人で悩まず、まずはお気軽にご相談ください。共に最適な解決策を見つけましょう!

皆様からのお問い合わせを、心よりお待ちしております。